财税资讯

1月9日,国家税务总局回应个税专项附加扣除热点问题——吃透用好政策 领足减税红包

来源:经济日报 添加日期:2019年01月10日

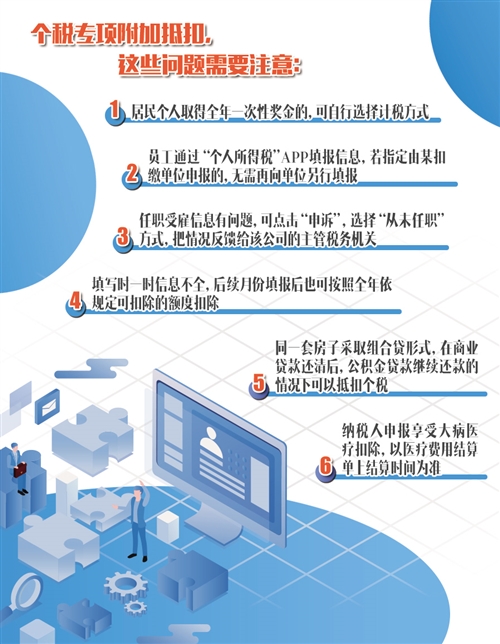

居民个人取得全年一次性奖金的,可以自行选择计税方式,全年一次性奖金政策的优势是单独计税,不与当期综合所得合并计算,从而“分拆”收入,降低税率;通过“个人所得税”APP成功填报的专项附加扣除信息,若填报时指定由某扣缴单位申报的,无需再向该扣缴单位另行填报——

2019年以后发放的全年一次性奖金,怎样计算个税?跨年度医疗费用如何计算扣除?个税APP上任职受雇信息不符怎么办?……1月9日,国家税务总局开展在线访谈活动,对近期纳税人关注度较高的个人所得税热点问题逐一回应,帮助纳税人吃透“专扣”政策,领足减税红包。

年终奖可自行选择计税方式

国家税务总局所得税司副司长叶霖儿介绍,为确保新个税法顺利平稳实施,稳定社会预期,让纳税人享受税改红利,财政部、税务总局制发了《关于个人所得税法修改后有关优惠政策衔接问题的通知》(以下简称《通知》),对纳税人在2019年1月1日至2021年12月31日期间取得的全年一次性奖金,可以不并入当年综合所得,以奖金全额除以12个月的数额,按照综合所得月度税率表,确定适用税率和速算扣除数,单独计算纳税,以避免部分纳税人因全年一次性奖金并入综合所得后提高适用税率。

“对部分中低收入者而言,如将全年一次性奖金并入当年工资薪金所得,扣除基本减除费用、专项扣除、专项附加扣除后,可能根本无需缴税或者缴纳很少税款。如果将全年一次性奖金采取单独计税方式,反而会产生应纳税款或者增加税负。同时,如单独适用全年一次性奖金政策,可能在税率转换时出现税负突然增加的‘临界点’现象。”叶霖儿说。

因此,《通知》专门规定,居民个人取得全年一次性奖金的,可以自行选择计税方式。“请纳税人自行判断是否将全年一次性奖金并入综合所得计税。也请扣缴单位在发放奖金时注意把握,以便于纳税人享受减税红利。”叶霖儿提醒道。

据了解,全年一次性奖金政策的优势是单独计税,不与当期综合所得合并计算,从而“分拆”收入,降低税率。但对于全年综合所得较低的纳税者而言,如按享受全年一次性奖金政策反而有可能税负增加。比如,某人每月收入3000元,年终有2万元的年终奖金,因其全年收入低于6万元,将全年一次性奖金并入综合所得征税,则全年无需纳税;如其按享受全年一次性奖金政策计算则需要缴纳600元的个人所得税,造成税负增加。

APP填报需了解基本功能

员工通过“个人所得税”APP填报专项附加扣除信息后还需要再报给单位吗?据国家税务总局电子税务管理中心副主任陈梦林介绍,通过“个人所得税”APP成功填报的专项附加扣除信息,若填报时指定由某扣缴单位申报的,该扣缴单位可在员工提交的第三天后通过扣缴客户端的“下载更新”功能下载到员工所填报的信息,无需再向该扣缴单位另行填报。

当前,“个人所得税”APP的个人信息中有以下栏目:一是用户基础信息。这是系统自动带出,使用居民身份证外的其他证照号码注册,需要填写出生年月和性别。二是户籍所在地/现居住地址,需选择省市地区,乡/镇/街道为选填项,手动填写详细地址(如街道、小区、楼栋、单元室等)。三是学历和民族,这是选填项,但建议完整填写。四是“其他”,电子邮箱和境外任职受雇国家默认无,可根据实际情况选填。五是税收优惠信息,分为残疾、烈属、孤老三种情形,根据实际情况勾选,对于残疾、烈属需要填报相关证号并上传证件的电子图片资料,其中残疾证号为必录,烈属的证号为非必录。

如果在“个人所得税”APP的任职受雇信息中发现某公司不是自己曾经任职受雇的单位或早已离职的,该如何处理?陈梦林说,如果是曾经任职的单位,可在“个人所得税”APP个人中心的任职受雇信息中点开该公司,然后在右上角点击“申诉”,选择“曾经任职”方式。税务机关会将信息反馈给该公司,由该公司在扣缴客户端软件中把人员信息修改成离职状态即可。如果是从未任职的单位冒用的,还是按照以上路径点击“申诉”,选择“从未任职”方式,把情况反馈给该公司的主管税务机关,由税务机关展开调查。点击申诉后,“个人所得税”APP相关任职信息将不再显示。后续处理结果会通过“个人所得税”APP主页的消息提醒反馈给纳税人。

信息未填报后续可补扣

“2018年12月份办理的住房贷款,但现在还没批下来,预计2019年1月份批下来,单位现在让我填写专项附加扣除信息采集表报送上去,但我没有取得《专项附加扣除信息表-住房贷款利息支出》中的‘贷款合同编号’,应如何处理?”有网友在此次访谈中问到。

对此,国家税务总局所得税司副司长张峰表示,纳税人可以待取得相关信息后填报扣除。如果因为一时信息不全没有及时填报也不用担心,后续月份填报后,也可以按照全年依规定可扣除的额度扣除,不影响纳税人享受专项附加扣除政策。

对于商业住房贷款已还清了,剩下的公积金住房贷款能否抵扣个税的问题,叶霖儿表示,如果是同一套房子且符合政策规定条件,采取的组合贷形式,在商业贷款还清后,公积金贷款继续还款的情况下可以抵扣个税。

若纳税人任职受雇单位和日常工作地点不在同一城市,且两地均无自有住房,该按什么标准享受租房支出扣除?叶霖儿说,对于这种情况发生的租房支出,按照实际工作地点的住房租金扣除标准扣除。

跨年度医疗费用如何计算扣除?“纳税人年末住院,第二年年初出院,一般是在出院时才结算医疗费用。纳税人申报享受大病医疗扣除,以医疗费用结算单上的结算时间为准,因此该医疗支出属于第二年的医疗费用,到2019年结束时,如果达到大病医疗扣除的‘起付线’,可以在2020年汇算清缴时享受扣除。”叶霖儿说。

根据税法及相关规定,从2019年1月1日起,扣缴义务人向居民个人支付工资薪金所得时,按照累计预扣法预扣预缴个人所得税。那么究竟什么是累计预扣法呢?张峰介绍,简单来说就是将纳税人在本单位年初以来的全部工薪收入,减去年初以来的全部可以扣除项目金额,如减除费用(也就是大家说的“起征点”)、“三险一金”、专项附加扣除等,减出来的余额对照相应预扣率表(与综合所得年度税率表相同)计算年初以来应预缴的全部税款,再减去之前月份已经预缴的税款,就能计算出本月应该预缴的税款。

“在实际计算税款时,单位办税人员将本月的收入、专项扣除等金额录入税务机关提供的免费软件后,可以直接计算出本月应该预缴的税款。”张峰说,之所以采用这种预扣税款方法,主要是考虑到税改后工资薪金所得计入综合所得,按年计税、税款多退少补,如果还按照税改前的方法预缴税款,将有不少工薪纳税人年终需要补税或者退税。

“采用累计预扣法,将有效解决这一问题,对于大部分只有一处工薪所得的纳税人,纳税年度终了时预扣预缴的税款基本上等于年度应纳税款,年终将无须再办理汇算清缴申报;同时,即使纳税人需要补税或者退税,金额也相对较小,不会占用纳税人过多资金。”张峰说。