财税资讯

一季度我国税收同比增长11.8% 税收账本晒出经济新亮点

来源:人民日报 添加日期:2017年04月21日

4月20日,国家税务总局举行新闻通报会,介绍一季度税务部门组织税收收入、营改增试点进展、便民办税新举措等方面情况。数据显示,一季度,全国税务部门组织税收收入33317亿元(已扣减出口退税),比上年同期增长11.8%,一系列税收数据反映出经济企稳向好态势明显,结构调整和转型升级成效显现。

现代服务业税收增长强劲,实体经济情况好转

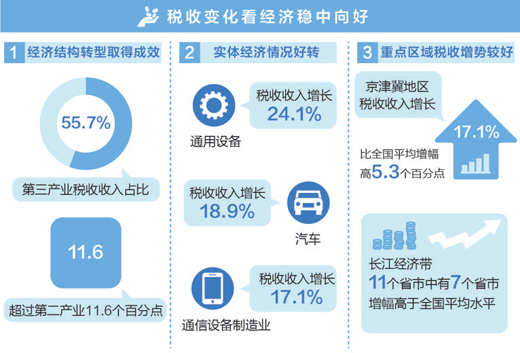

“一季度税收收入增长较快,主要是受PPI等与税收关联度高的经济指标上涨带动,而不断变化的税收数据,也反映出一季度经济发展中的新亮点。”税务总局收入规划核算司副司长郑小英分析表示,从不同行业的税收结构来看,一季度第二产业税收收入增长15.7%,反映实体经济情况好转,第三产业税收收入占比达到55.7%,显示经济结构不断优化。

其中,现代服务业税收增长强劲,显示经济结构转型进一步取得成效:一季度第三产业税收收入占比超过第二产业11.6个百分点,“尤其是现代服务业中互联网服务、信息技术服务等信息产业蓬勃发展,税收收入分别增长61.4%和42.1%。”郑小英说。

与此同时,第二产业税收增长加快,表明实体经济情况好转:一季度第二产业税收收入比2016年全年增幅提高16.4个百分点,其中高端装备制造业税收继续较快增长,通用设备、汽车、通信设备制造业税收收入分别增长24.1%、18.9%和17.1%。“这反映市场环境趋好,供求关系改善,实体经济情况好转。”郑小英分析说。

数据还显示,重点区域税收增势较好,体现国家战略实施效果明显:一季度,京津冀地区税收收入增长17.1%,比全国平均增幅高5.3个百分点,长江经济带11个省市中有7个省市增幅高于全国平均水平,其中互联网服务、软件和信息技术行业税收收入分别增长44.8%和56.6%。

营改增累计减税超1.2万亿元,再推十大新举措

去年5月1日,我国在建筑、房地产、金融和生活服务业全面推开营改增改革试点,实现了增值税的全覆盖。改革成效如何?还有哪些新的举措?

数据显示,自2012年1月实施营改增试点算起至今年2月,减税总规模累计已超过1.2万亿元,共涉及近1600万户企业纳税人、1000万自然人纳税人和超过2万亿元的营业税收入改征增值税,而将银行、保险、证券等金融业务全面纳入征收增值税范围,在国际上具有开创性意义。

除直接减税效应外,营改增还带来了促进经济结构调整、激发创新创业活力、推动财税体制改革、规范市场运行秩序等多重积极效应。

在营改增一周年即将到来之际,税务总局再次推出10项征管新措施,进一步减轻纳税人税收负担,简化征管流程,降低纳税人办税成本。

“建筑业是营改增过程中一个影响非常大的行业,也是我们重点关注的行业。”税务总局货物和劳务税司副司长林枫介绍,此次出台的征管举措,对纳税人销售自产货物同时提供建筑、安装服务的,允许分别核算销售额,分别适用税率或征收率,进一步减轻建筑企业税收负担。此外,还明确了电梯企业安装服务的计税方式,电梯企业销售电梯并提供安装服务和客户别处采购电梯后委托其安装,安装服务都可以选择适用简易计税方法计税,对电梯进行日常清洁、润滑等保养服务,按现代服务业适用6%的低档税率计税。

同时,为最大限度便利纳税人,征管举措缩短了办理增值税专用发票最高开票限额的审批时限,在实行实名办税的地区,已完成实名信息采集的纳税人,申请限额不超过十万元的,主管国税机关由此前20个工作日内办结,提速至2个工作日内办结,有条件的主管国税机关即时办结。

特别值得一提的是,根据新的征管举措,今年6月1日起,建筑业小规模纳税人将可以自开增值税专用发票,而不必像以前那样再去税务机关申请代开发票,极大方便了纳税人发票开具使用。“小规模纳税人提供建筑服务、销售货物时,可以直接通过增值税发票管理新系统自行开具。”林枫说。

守信纳税人占比逐年提高,70.9万户企业成A级纳税人

近年来,为提高税法遵从度,有效震慑涉税违法行为,税务部门大力推行税收违法“黑名单”和纳税信用等级评价制度,并通过实施多部门的联合惩戒,让纳税人一处失信、处处受制。

按照修订后的《重大税收违法案件信息公布办法》规定,企业一旦登上“黑名单”将多方面受限,比如出国出境、就任职务、申请政府用地、政府采购等。一季度,公安部门已办理阻止欠税人出境边控信息928人次,实际阻止出境64人次;1716名“黑名单”当事人被工商部门、市场监督管理部门限制担任企业的法定代表人、董事、监事及经理职务;1954户“黑名单”当事人被限制取得政府供应土地,实际申请未获批准企业共6家;另外有2062户“黑名单”当事人在政府采购中受限,其中52户企业3年内被禁止参加政府采购活动。

不仅如此,“黑名单”上当事人的有关经济行为也会受到严重影响。一季度共有2126户“黑名单”当事人无法正常进行融资授信,还有1719户经营行为受到证券监督管理部门限制。

与此同时,纳税信用等级制度有效激励了守信纳税人,纳税人对纳税信用的重视程度日益提高,自律意识不断增强。

“依据纳税人信用历史信息等内容,我们将纳税人的信用等级从高到低分为A、B、C、D四级,去年在符合条件的882万户纳税人中评出A级纳税人70.9万户,占8.04%。”税务总局纳税服务司副司长张维华介绍说,从2014年至2016年,我国A级纳税人数量分别为65.3万户、70.2万户和70.9万户,占比分别为7.65%、7.9%和8.04%,呈逐年递增态势,去年B级纳税人为654.3万户,占74.18%,同比提升14个百分点。而信用较差的C级、D级纳税人占比明显减少,去年C级纳税人较2015年度减少了102.9万户,占比下降11个百分点。

据了解,税务总局近期还将试行个体工商户纳税信用评价,通过信用累积的变化,动态反映纳税人信用状况,持续提升个体工商户诚信意识,让守信者一路绿灯、失信者处处受限。